跌去2000亿美元,“AI卖铲人”英伟达怎么了?

作者 | 宛辰

编辑 | 郑玄

AI 需求是否强劲,「卖铲人」第一个感受市场水温。随着云厂商资本支出攀升引发的「AI 泡沫论」甚嚣尘上,英伟达迎来了最受关注的财报季。

当地时间周三收盘后,英伟达公布了 2025 财年 Q2 财报业绩表现,该季度,英伟达营收创历史新高——300 亿美元,同比增长 122%。其中,数据中心业务也破纪录地达到 263 亿美元。

尽管如此,英伟达当日股价持续走低,财报电话会后,该公司股价下跌至 6.6%。

究其原因,英伟达数据中心的环比增长显著放缓,该季度环比只有 16%。这表明,云厂商等大客户接下来的资本支出,能否支撑英伟达数据中心的高增长,并不确定。

电话会上,在被问及如何看待 AI 资本支出的 ROI(投资回报率)时,老黄称,「投资英伟达基础设施的人们可以立即获得回报,计算基础设施的投资,是今天有最佳投资回报率的项目。」言外之意,ChatGPT 引发的大模型变革近两年后,确定性的 AI 机会,仍然只在基础设施层面,这着实考验投资者耐心。

英伟达的这份财报给 AI 半导体圈带来了不小的震荡。和英伟达股价一同走低的,还有 AI 半导体行业上下游的股价。同一时间,戴尔股价下跌 3%、超微股价下跌 4%。博通 和 AMD 的股价下跌了约 2%。美光科技股价下跌 2.6%。芯片设计公司 Arm Holdings 的股价下跌近 3%。

01

Blackwell 推迟出货

截至 2024 年 7 月 28 日的第二季度,英伟达总营收 300 亿美元,较第一季度增长 15%,较去年同期增长 122%。

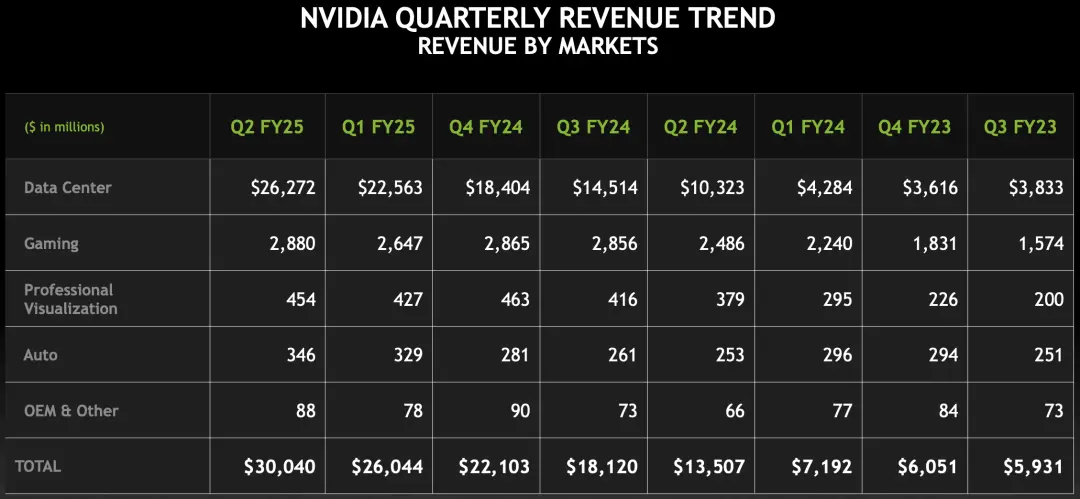

英伟达 2025Q2 财报各业务营收|图片来源:英伟达官网

其中最赚钱的数据中心业务,同比增长 154%,达 263 亿美元。英伟达 CFO Colette Kress 解释称,数据中心强劲的增长是由 Hopper GPU 计算平台的需求推动的,该平台用于训练和推理大型语言模型、推荐算法引擎和生成人工智能应用程序。英伟达 H200 平台从本季度开始量产,向大型云厂商(CSP)、消费者互联网和企业公司供货。与 H100 相比,H200 内存带宽增加了 40% 以上。

除了大模型相关的使用场景,英伟达数据中心的主要使用场景还包括:使用 CUDA 和 AI 工作负载对视频、图像和文本数据进行预处理和后处理;合成数据生成;SQL 和 Vector 数据库处理。

在这些计算场景带来的营收上,英伟达称 Hopper 架构的需求仍旧强劲,并预计 2025 财年下半年出货量将继续增加。同时客户对下一代 Blackwell 架构的计算单元,需求远超过供给。

其实这一新架构的芯片本该在这一财季批量出货。上个季度,老黄表示 Blackwell 将在 Q2 财季开始发货,在 Q3 增加出货量,并且本财年将看到「Blackwell 架构带来的大量收入」。但本月早些时候,The Information 爆料英伟达下一代计算平台 Blackwell GPU 的出货将被推迟。

对此,英伟达首席财务官 Colette Kress 表示,「我们对 Blackwell GPU 掩模(mask)进行了更改,以提高产量。Blackwell 的产量计划于第四季度开始,预计第四财季 Blackwell 营收将达到数十亿美元。」

半导体中的掩模(mask)是设计和制造过程的关键部分,被视为集成电路设计的模板,更换是一个昂贵且耗时的过程。这似乎是导致 Nvidia 略微延迟 Blackwell 大批量发货的原因。

值得注意的是,英伟达的计算平台整合了处理器、互连、软件、算法、系统和服务。因而,数据中心业务的同比增长主要由计算和网络收入两部分构成。就网络收入而言,本季度在 InfiniBand 和以太网(包括 Spectrum-X 端到端以太网平台)的推动下,英伟达数据中心网络收入为 37 亿美元,同比增长 114%。

Kress 表示,「AI 以太网收入连续翻倍,数百家客户采用了以太网产品,包括马斯克的 X.ai。这对我们来说是一个全新的产品,它正在成为一项带来人工智能的数十亿美元的业务。」

在数据中心的业绩表现上,英伟达还特别提到了中国市场的力量。Kress 称,英伟达在中国的数据中心收入在第二财季环比增长,是其数据中心收入的重要贡献者,但其带来的营收占比仍然低于实施出口管制之前的水平。

除了数据中心业务,英伟达的其他三个业务部门:游戏、专业可视化和汽车营收也都迎来了不同程度的增长。

其中,游戏收入同比增长 16%,环比增长 9%。这些增长受 GeForce RTX 40 系列 GPU 和游戏机 SOC 销量的增加。英伟达称,「作为返校季的一部分,第二季度对游戏 GPU 的需求强劲」。

专业可视化收入同比增长 20%,汽车收入同比增长 37%。后者是由人工智能驾驶舱解决方案和自动驾驶平台推动的。

02

终端 AI 软件应用尚未盈利,

数据中心的牵引力

还可以持续多久

带着近日对科技股的「死亡凝视」——投资回报率,外界希望从英伟达的财报中,能够看到云厂商和其他客户们已经能够获得足够的支出回报,哪怕是能看到获得回报的苗头,从而使得客户有信心能继续投入到英伟达的 AI 硬件中。

但显然,不仅这份财报没有体现,老黄和其 CFO Kress 在电话会上的安抚也未能让大家感到宽慰。

过去一年,随着数据中心业务的暴增,英伟达的营收跟着翻了数倍。然而,数据中心的环比增速已经连续四个季度放缓,2025 财年 Q2 的营收只比第一季度增长了 16.3%。一年前(2024 财年 Q2),英伟达数据中心营收环比增加 140%。这正是这份财报背后的隐忧。

英伟达表明,云厂商和消费互联网(ToC)、产业互联网(ToB)公司推动了数据中心的增长。其中,云服务提供商(CSP)约占数据中心收入的 45%,消费者互联网和产业互联网公司贡献了超过 50% 的营收占比。

财报电话会上,老黄拆解这些数据背后的使用分布。除了云厂商等租赁算力的场景之外,消费互联网的 AI 应用目前主要在推荐算法系统、广告系统和搜索场景。而「从这一季度开始起航」的产业互联网,也只是列举了 ServiceNow、SAP 等几个 SaaS 大客户的 AI 助理场景。

B 端、C 端都没有出现暴利的、或者可以规模化的 AI 应用。这种情况下,老黄只能继续给大家科普,为什么英伟达数据中心业务开启的是一个一万亿美元的大市场。

不穿皮衣的老黄,在棒球比赛中投球,像不像要瞄准一万亿的数据中心业务。|图片来源:视觉中国

首先,对于大模型厂商来说,Scaling Law 依旧是奏效的不二法则,在这种情况下,每当将模型的大小增加一倍时,也必须将数据集的大小增加一倍以上才能训练它。因此,创建该模型所需的失败次数呈二次方增加。因此,下一代模型需要比上一代多 10、20、40 倍的计算量。算力指数增加的趋势还在延续。

同时,老黄兜售的「主权人工智能」,以国家为界限部署自己的人工智能需求,将在今年为英伟达带来几十亿美元的营收。

最后,「加速计算」和「生成式 AI」是数据中心业务的绝对拉动力,这是 1 万亿美元的数据中心市场的「第一性原理」。过去,数据中心没有 GPU,只有 CPU。未来,每个数据中心都将配备 GPU,因为我们需要加速工作负载来「降本增效」。另一方面,我们需要 GPU 来实现生成式 AI 的新时代。

看到这里,你甚至觉得这些话很熟悉,没错,是老黄在任何公开场合都会科普的「愿景」。经历过那么多个风口,老黄太知道计算的未来了,也太知道要如何把这些未来讲给大家了。只是,这次季报未能等来「耐心资本」。

下一篇:谷歌研究人员发布首个AI游戏引擎

相关内容

- 2024-12-18 旗舰芯片囤货是对手两倍多,英媒曝英伟达AI芯片最大买家

- 2024-12-17 ASIC大刀砍向GPU,英伟达垄断时代要被终结了?

- 2024-12-11 全球围剿英伟达

- 2024-12-06 台积电和英伟达两大芯片巨头,传来新消息

- 2024-12-03 英伟达押注欧洲AI,华尔街CEO离职潮背后的真相是什么?

点击排行

- 105-17OpenAI多位重量级高管离职,质疑再次涌向Sam Altman

- 203-07ChatGPT-Plus,AI 助手全套开源解决方案,自带运营管理后台,开箱即用。

- 306-22RTranslator: 全球第一个开源实时翻译应用程序

- 410-18诺奖得主哈萨比斯最新访谈:仅仅将AI视作一种技术是错误的

- 505-17马斯克称OpenAI最新模型慢得离谱

- 606-23OpenAI CTO:GPT-5可能会在2025年底或2026年初推出

- 706-23企业家自曝用了ChatGPT后裁员近1/10:管理效率大幅提升

- 805-17GPT-4o被全球网友玩坏了 谷歌:终究是错付了

- 906-23高通开放AI模型,助力开发者打造骁龙X Elite平台智能应用

- 1005-17谷歌Gemini AI 计划为学校提供额外的数据保护和隐私