10张图复盘2024年上半年加密市场

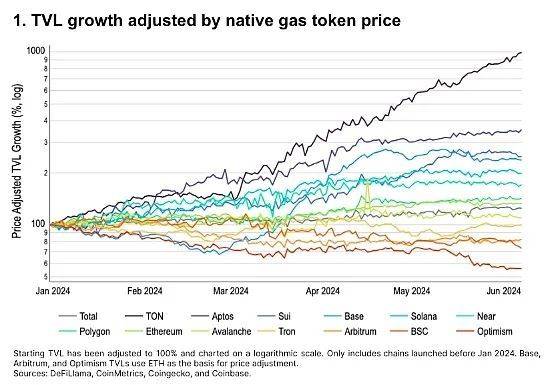

我们观察了总锁定价值 (TVL) 的增长情况,该增长由 L1 和 L2 网络中的原生 gas 代币价格升值标准化。

我们分析了 CME 期货基础交易对 ETF 流量的影响,结果显示,自 4 月初以来,非对冲 BTC ETF 敞口的增长已大幅放缓。

前言

本文通过 10 张图表,回顾2024年上半年的加密市场基本走势和技术趋势。我们研究了总锁定价值 (TVL) 的增长,该增长由 L1 和 L2 网络中的原生 gas 代币价格升值标准化。我们还采用相对方法通过总交易费和活跃地址来衡量这些网络中链上活动,然后具体分析以太坊上交易费的最大驱动因素。之后,我们研究链上供应动态、相关性以及加密货币现货和期货市场流动性的现状。

另外,加密货币中更密切跟踪的指标之一是美国现货比特币 ETF 的流入和流出,这通常被视为加密货币需求变化的代表。然而,芝加哥商品交易所比特币期货未平仓合约 (OI) 年初至今的增长表明,自推出以来,ETF 的部分流入是由基础交易推动的。我们分析了芝加哥商品交易所 (CME) 期货基础交易的影响,显示自 4 月初以来,非对冲 BTC ETF 敞口的增长已大幅放缓。

基本面

TVL 的增长

我们不会比较不同链的原始 TVL,而是跟踪通过其原生 gas 代币价格升值标准化的 TVL 增长。通常,由于抵押品或流动性使用,原生代币构成生态系统中 TVL 的很大一部分。通过价格增长调整 TVL 增长有助于分离出 TVL 增长中有多少来自净新价值创造而不是纯粹的价格升值。

总体而言,今年迄今,TVL 增长已超过加密货币总市值增长 24%。增长最快的链——TON、Aptos、Sui 和 Base 都可以被视为相对新兴的,并受益于快速增长阶段。

费用和用户

我们将每个网络的 (1) 5 月份每日平均活跃地址数与 (2) 同期每日平均费用或收入进行比较,两者均以与前四个月(1 月至 4 月)相比的标准差来衡量。结果显示:

除 Solana 和 Tron 外,5 月份链上费用普遍下降;

随着 EIP-4844 后费用下降,以太坊 L2(尤其是 Arbitrum)上的活跃地址大幅增加;

Cardano 和币安智能链上的费用低于钱包活动的下降。

交易费用驱动因素

对以太坊上前 50 个合约的费用明细进行分类。这些合约合计占年初至今总 gas 支出的 55% 以上。

在 3 月份 Dencun 升级之后,Rollup 支出已从主网费用的 12% 逐渐减少到 <1%。MEV(最大可提取值)驱动的活动已从交易费用的 8% 上升到 14%,直接交易费用已从 20% 上升到 36%。尽管 ETH 从 4 月中旬开始出现通胀,但我们认为市场波动(和高价值交易区块需求)的回归可能会抵消这一趋势。

以太坊 L2 增长

以太坊 L2 的 TVL 年初至今增长了 2.4 倍,截至 5 月底 L2 的总 TVL 为 94 亿美元。截至 6 月初,Base 目前约占 L2 总 TVL 的 19%,仅次于 Arbitrum (33%) 和 Blast (24%)。

与此同时,尽管 TVL(以及许多链上的交易数量)处于历史最高水平,但自 3 月 13 日 Dencun 升级中推出 blob 存储以来,总交易费用已大幅下降。

比特币活跃供应量变化

活跃 BTC 供应量(我们将其定义为过去 3 个月内移动过的 BTC)的下降从历史上看落后于当地价格峰值,表明市场成交量放缓。活跃 BTC 供应量在 4 月初达到 400 万 BTC 的当地峰值——这是自 2021 年上半年以来的最高水平——然后在 6 月初降至 310 万 BTC。

但与此同时,BTC 的非活跃供应量(即 1 年多来未移动更多 BTC)今年迄今一直保持平稳。我们认为这表明短期市场兴奋情绪已经逐渐消退,尽管长期周期性投资者仍保持关注。

技术面

相关性

基于 90 天的时间窗口,比特币的回报似乎与一些关键宏观经济因素的每日变化呈中等相关。其中包括美国股票、大宗商品和多边美元指数,尽管与黄金的正相关性仍然相对较弱。

与此同时,以太坊与标准普尔 500 指数回报之间的相关性 (0.37) 与比特币与标准普尔 500 指数 (0.36) 之间的相关性几乎相同。与跨行业相比,加密货币对之间的交易相关性仍然很高,尽管 BTC/ETH 相关性从 3 月至 4 月的峰值 0.85 略微下降至 0.81。

增加市场流动性

BTC 和 ETH 的现货和期货日均总交易量较 2024 年 3 月的 1115 亿美元峰值下降了 34%。尽管如此,5 月份的交易量(746 亿美元)仍高于自 2022 年 9 月以来的每个其他月份,2023 年 3 月除外。

1 月份美国现货比特币 ETF 获批后,现货比特币交易量也大幅回升,5 月份现货中心化交易所 (CEX) 比特币交易量比 12 月份高出 50%(76 亿美元 vs 51 亿美元)。5 月份现货比特币 ETF 交易量为 12 亿美元,占全球现货交易量的 14%。

CME 比特币期货

自 2024 年初以来,CME OI 增长了 2.2 倍(从 45 亿美元增至 97 亿美元),自 2023 年初以来增长了 8.1 倍(为 12 亿美元)。我们认为,今年迄今的大部分新流量可归因于现货 ETF 获批后的基差交易。推出后,比特币基差交易现在可以在美国完全与传统证券经纪商进行。

Perps OI 也从 98 亿美元增至今年迄今的 166 亿美元,使 CME OI 的比例全年保持在约 30%(29-32%)。话虽如此,CME 期货的市场份额已从 2023 年初的 16% 大幅增加,表明美国境内机构的兴趣有所增加。

CME 以太坊期货

CME ETH 期货 OI 接近历史最高水平。然而,ETH OI 仍然以永续期货合约为主,这些合约仅在某些非美国司法管辖区可用。截至 6 月 1 日,总 OI 的 85%(121 亿美元)来自永续合约,而 CME 期货仅占 8%(11 亿美元)。

内生 ETH 催化剂对 OI 的影响通常是显而易见的,上一次 OI 大幅飙升是在美国批准现货 ETH ETF(19b-4 备案)之后。在此之前,OI 在 3 月 13 日 Dencun 升级时达到顶峰。

另外,中心化交易所的传统固定期限期货仍然很受欢迎,其 OI 数量与 CME 期货相似。

隔离 CME 比特币基差交易

将现货 ETF 总市值与 CME 比特币 OI 进行标准化,表明自 4 月初(第 55 天)以来的大部分现货 ETF 流量可归因于基差交易。

现货 ETF 获批后,截至 3 月 13 日(第 43 天),ETF 托管的 BTC 数量增加了约 20 万 BTC。这表明在此期间 BTC 出现了定向买入,这在一定程度上解释了这段时间内价格上涨的原因。自那以后,ETF 托管的 BTC 数量一直保持在 82.5-85 万之间的区间波动,直到 5 月底才强势突破该区间。

相关内容

- 2024-11-09 Vitalik 发文谈预测市场

- 2024-10-26 美国财政部被曝正在考虑调查稳定币巨头Tether,主流加密货币下挫

- 2024-10-22 Paradigm联创:稳定币是加密货币的下一个杀手级应用

- 2024-10-21 如果你拥有这些加密货币 请开始注意

- 2024-10-19 加密货币概念股走高 比特币距离高点只差8%

点击排行

- 105-04Project Galaxy的银河女孩NFT今晚(5.4晚8:00)空投

- 204-302022年按市值划分的5大NFT项目

- 303-19手把手教你验证brightid

- 404-30这届NFT,已经盯上月球了

- 503-202023年值得关注的五大AI 代币

- 604-18X-to-earn 新模式:骑行也能赚钱?

- 704-172022年20个最佳NFT项目(加上即将到来的NFT)

- 805-18数藏团队跑路通告,这算有良心吗?

- 910-21Aptos 代币在“早期网络参与者”的 APT 空投后暴跌 40%

- 1003-17birghtID 10k庆典NFT领取