Web3律师:虚拟货币交易所提币要“缴税”?当心被骗!

近期,多位网友来咨询曼昆律师,称其在某虚拟货币交易所进行提现操作时,收到了客服的通知,要求支付一笔所谓的“税费”,否则无法完成提现。该客服声称这是为了遵守当地的税收法律,要求网友支付高额费用。网友支付后,账户仍无法提现,且客服失去联系。

类似这样的情况在币圈非常常见,亦真亦假的话说和引导方式让很多初入币圈的朋友真假难辨。今天这篇文章,曼昆律师就此分享Web3中的“税费”骗局以及应对方式。

先说结论,目前我国对于虚拟货币这块税费缴纳没有明确的规定,但是现在这些所谓要纳税甚至拿出个地址让你打钱的,绝对都是个骗局。

税费套路盘点

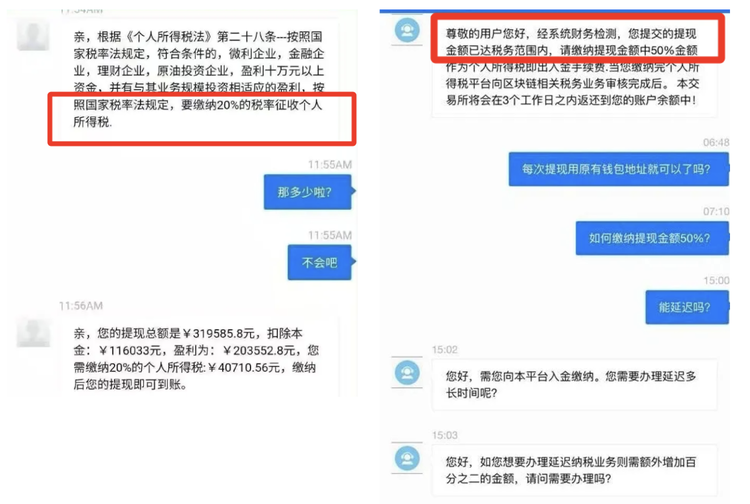

这种类型的骗局通常会利用用户对税务法规的不了解,伪装成交易所或政府机构的工作人员,要求用户支付所谓的“税费”或“手续费”。一旦用户付款,骗子便会消失,或者继续要求支付更多费用。如果你不支付费用,骗子往往还会用冻结账户等胁迫手段来催促你完成付款,尤其是对于新手用户来说,很容易上当受骗。

尤其值得注意的是,全球各地交易所的套路也是层出不穷,比起曾经的卷款跑路,如今的山寨交易所早已“高明”了许多,他们设好层层陷阱,只等用户自己步步踏入,血本无归、投诉无门。

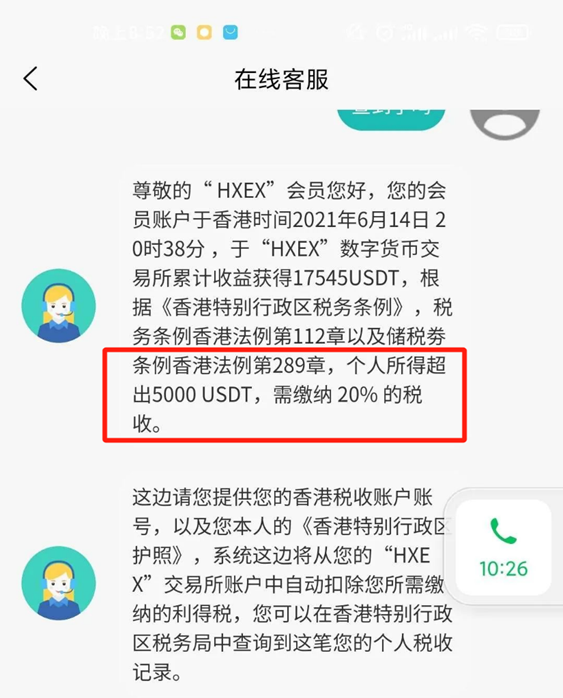

其中有一家名为HXEX交易的套路,据投资者爆料:

最开始的时候,该投资者被某位群友拉着加入了一个虚拟货币合约交易所群,由带单老师指导在HXEX交易所玩虚拟货币,买泰达币USDT。虽然通过买币交易账面金额确实是赚了17,545u,但是到提现时却出现了问题,“需要交缴纳金”,交完缴纳金后,还要求用户进一步“交20%个人所得税”。

从上图可以明显看出,客服以“个人所得超出5,000USDT,缴纳20%税收”的理由来骗取会员的虚拟资产。根据香港的税务条例,香港的税收体系包括三项主要直接税:利得税、薪俸税和物业税。其次香港税费的缴纳方式主要有以下几种:

亲自前往邮政局、便利店、商业登记署或印花税署缴纳;

电话/电子缴纳。使用缴费灵、电子支票、转数快或银行自动柜员机;

邮寄缴纳。邮寄划线支票;

海外缴纳。持有香港银行户口,可采用邮寄划线支票、网上理财服务。未持有香港银行户口,可邮寄银行本票,或通过其他人士在香港缴纳。

因此,作为虚拟货币的交易所不能够也没有依据收取相应的税收款项。事实上,这个所谓的“HXEX交易所”压根就是个山寨的交易所骗局,不仅在虚拟货币资讯平台上查无讯息,还多次靠上线空气币、传销币种等项目来吸引眼球。目前,这些没有价值虚拟货币都价值归零了,无数投资者被套至今无果。

全球税务政策

从上文可以看出,中招的虚拟货币投资者往往是因为对各国有关虚拟货币的税务政策不熟悉,因此本着“交易所肯定更懂”的想法,才“言听计从”。因此,曼昆律师认为有必要盘点主要国家及地区对虚拟货币的税务处理政策,以便更好帮助全球虚拟货币投资者,规避税费骗局。

不需要交税

萨尔瓦多

在萨尔瓦多,所有的企业都必须接受比特币作为支付方式,并且如果你有比特币,并在里面赚了钱,那么在萨尔瓦多你可以免除这部分的资本利得税或所得税。

迪拜,阿拉伯联合酋长国

迪拜在2022年实施了《迪拜虚拟资产监管法》,还成立了迪拜虚拟资产监管局(VARA),迪拜作为阿拉伯联合酋长国 (UAE) 的一部分,不对个人投资者征收个人所得税或资本利得税。

新加坡

新加坡是全球数字创新和科技初创企业的中心,也是世界上对加密货币最友好的国家之一。这个国家不征收资本利得税,这就意味着个人投资者不用为卖掉加密货币赚到的利润交税。

白俄罗斯

白俄罗斯是欧洲的另一个选择,它非常友好地欢迎加密货币投资者。在2018年,白俄罗斯通过了第8号法令《关于发展数字经济》,这项法令规定,加密货币的开采、购买和销售都被视为个人投资,个人和企业都不需要缴纳任何税款。

需要交税

香港

在香港进行加密货币相关业务,机构投资者需按照利得不同缴纳8.25%或16.5%的利得税。向持有证券性代币的投资人分配来源于香港的股息、利息等收益,则需要由分配机构代扣代缴预提所得税。香港目前不征收因发行、持有或处置加密货币产生的资本收益性质的所得税,同时香港投资虚拟资产不会被征收资产增值税。

美国

美国国税局(IRS)根据《基础设施投资与就业法案》,进一步对数字资产进行了细化。在美国国税局的网站上面,明确提到加密货币、稳定币、NFT等都属于数字资产申报的内容。根据这个法案任何美国人在贸易或业务中收到10,000美金或者以上的数字资产,必须在15天内向美国国税局报告交易情况,不遵守规定可能会导致重罪指控。

日本

日本新版消费税法在2017年7月1日生效,取消8%的比特币消费税。尽管如此,这并不意味着数字虚拟货币投资所得利润无须缴税。根据彭博社报道,2017年日本国税局规定比特币交易的资本收益是一种“杂项收入”,税率适用范围是15%——55%。

马耳他

马耳他是世界上对加密货币最友好的国家之一,也被叫做“区块链岛”。在马耳他,加密货币交易不需要交长期的资本利得税,但是对于加密货币的交易可能需要支付35%的所得税。

如何纳税

各个国家对税款缴纳方式不尽相同,如在美国根据新规则,加密货币交易所和支付处理器将被要求向美国国税局(IRS)报告用户的交易情况。在加拿大当以法定货币出售比特币等加密货币时,有必要计算每笔交易的资本收益并将这些数字包含在纳税申报表中,需要缴纳资本利得税。

一般来说,用户需自行处理税务问题,而非由交易所代扣。因此,正规交易所没有权利也不会直接在提现时代为收取或扣除这些税费。

曼昆律师建议

在Web3不可逆转的趋势下,各类税费骗局层出不穷、套路不断。尽管在我国大陆不建议进行虚拟货币投资,但曼昆律师还是希望全球其他国家及地区的虚拟货币投资者能够从以下几方面更安全地参与:

首先,是选择正规平台:在合法合规前提下,选择信誉良好的虚拟货币交易平台进行交易。这类平台通常具备更完善的安全措施和客户服务,能有效减少被骗的风险。

其次,是核实身份:在遇到涉及资金的要求时,不要轻信任何未经验证的收费要求,特别是在提现等操作时。如遇上类似情况,务必通过官方渠道核实对方身份。确认是否有类似规定,不轻信未经验证的联系方式。

再次,了解税务法规:如遇到复杂的税务或法律问题,可以咨询专业律师或税务顾问,确认是否有类似规定要求交易所代收税款。

最后,若遇到疑似骗局,应及时向交易所官方和相关监管机构举报,并保留所有相关证据(如聊天记录、支付凭证等),以备后续法律行动。

再次提醒:参与虚拟货币投资交易活动存在法律风险。在中国,任何法人、非法人组织和自然人投资虚拟货币及相关衍生品,违背公序良俗的,相关民事法律行为无效,由此引发的损失由其自行承担;涉嫌破坏金融秩序、危害金融安全的,由相关部门依法查处。

相关内容

- 2024-08-26 5000亿虚拟货币骗局终于破了!主犯跑到泰国做和尚,现已被引渡至中国

- 2024-08-21 Web3律师:最新司法解释出台,交易虚拟货币是洗钱?

- 2024-03-17 突然闪崩!16.6万人爆仓,虚拟货币市场上演“惊险一幕”

点击排行

- 105-04Project Galaxy的银河女孩NFT今晚(5.4晚8:00)空投

- 204-302022年按市值划分的5大NFT项目

- 303-19手把手教你验证brightid

- 404-30这届NFT,已经盯上月球了

- 503-202023年值得关注的五大AI 代币

- 604-18X-to-earn 新模式:骑行也能赚钱?

- 704-172022年20个最佳NFT项目(加上即将到来的NFT)

- 805-18数藏团队跑路通告,这算有良心吗?

- 910-21Aptos 代币在“早期网络参与者”的 APT 空投后暴跌 40%

- 1003-17birghtID 10k庆典NFT领取