机构客户、美国大选?谁在背后助推Solana现货ETF?_tiknovel-最新最全的nft,web3,AI技术资讯技术社区

机构客户、美国大选?谁在背后助推Solana现货ETF?

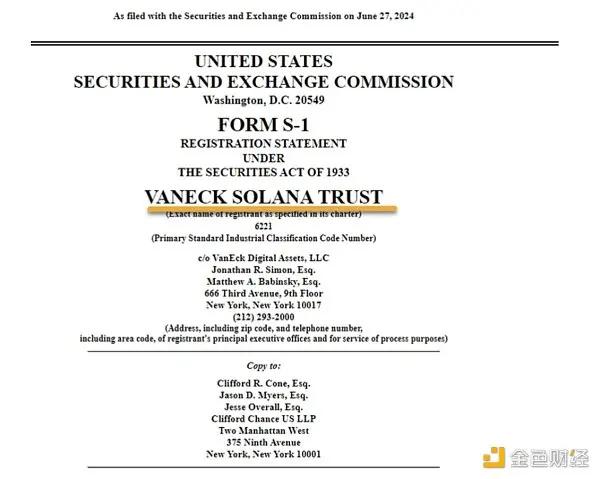

6 月 28 日, VanEck 推出了 VanEck Solana Trust ,并向 SEC 提交了 Solana 现货 ETF 申请。

有趣的是,此次申请现货 ETF 的 SOL ,此前并未有其期货 ETF 获批且上线交易。这次的 Solana 现货 ETF 提交消息的放出,只是一种炒作吗?

未推出期货 ETF ,且被认为是证券

此次向美国 SEC 提交 Solana 现货 ETF 的 VanEck ,正是此前美国获批的 BTC 、 ETH 现货 ETF 的发行商之一。总结 VanEck 数字资产研究主管在 X 上的发言可得出, VanEck 申请 Solana 现货 ETF 的原因大致因为其十分看好 Solana 的技术,也看到了其作为数字商品被广泛使用的前景和大量的客户持有。

根据申请文件, VanEck Solana Trust 有望在 Cboe BZX 交易所有限公司上市交易,具体需待发行通知。

一个有意思的事情是, VanEck 这次没有按套路出牌,不申 SOL 期货直接申请现货 ETF ,这可能会影响 SEC 的审批进程。从这一点也能看到,其实 Solana 现货 ETF 的通过还有很大的不确定性。而另一个不确定性则是 SEC 曾在诉讼中明确表示 SOL 是一种未注册的证券。

其它会影响 SEC 对 Solana 现货判断的因素则是其去中心化程度不足, Solana 的去中心化程度不如比特币和以太坊,特别是此前 FTX 持有大量 Solana 。而且其市值币起比特币和以太坊,差距还是很大的,这也预示着其流动性差。

这样看来,此次 VanEck 向 SEC 提起 Solana 的现货 ETF ,只是一种炒作吗?实则不然。

机构用户力捧、美国大选或能让局势逆转

首先是 Solana 作为这轮牛市的黑马,备受关注且受华尔街资本力捧。且有分析人士指出: Solana 的高吞吐量、低交易费用和安全性等特点,使其能成为 ETF 的潜在标的。

而为什么是 Solana 而不是其它的币呢?此前, LTC , BCH 和 DOGE 都是被看做冲击下一波现货 ETF 的强劲候选人。原因很简单,一般虚拟货币现货 ETF 的获批之前都要走这样一个流程:美国 CFTC 监管所先上该币期货,再上期货 ETF ,最后才会上现货 ETF 。

而目前在 CFTC 提交资料通过后,合规上线的期货的除了 BTC 、 ETH ,就是 LTC , BCH 和 DOGE ,不过这三个币真正交易不是在 CME ,而是在 Coinbase 旗下的衍生品交易所。以上三个代币也没有被美 SEC 认定为证券,所以行业内都觉得,接下来或许是该轮到这三个币的现货 ETF 通过了。

但是,我们似乎只注意到了流程的合规性,却没有意识到资本在现货 ETF 上所起的重要作用。

贝莱德数字资产负责人 Robbie Mitchnick 就曾明确表示过,机构客户的需求决定了贝莱德推进加密货币产品,也就是说,机构客户们青睐某一代币,这些基金公司们才会大力推进这一代币的现货 ETF 。

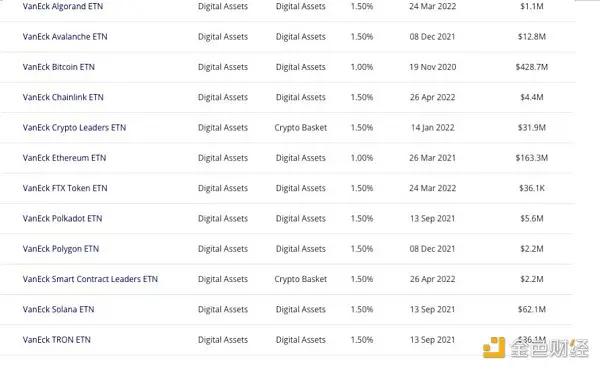

我们分析 Vaneck 发行的加密货币相关 ETN (指数联动型证券)发现, Solana ETN 是除了比特币、以太坊外用户需求量(资产管理规模)最大的 ETN 。那么这就很好能理解了,为什么 Vaneck 在内的其它的基金公司,会大力去推动 Solana 的现货 ETF ,而不是那些流程上看上去更正确的代币。

虽然, Solana 现货 ETF 的推出目前来看面临着很大的不确定性,但是如果美国政府领导层发生变化,尤其是在支持加密货币的 SEC 领导下, Solana 现货 ETF 有机会获批。美国大选,正在真实影响加密市场。

而 Solana 现货 ETF 通过之后, SOL 的价格又或怎样变化? GSR 发布报告评估表示,如果在熊市、基准和理想情况下, Solana 现货 ETF 的资金流入量占 Bitcoin 流入量的比例分别为 2%、5% 和 14%,以及 Solana 的市值在过去一年中平均占比特币市值的 4%, SOL 在熊市情况下可能会增 1.4 倍,在基准情况下会增长 3.4 倍,在理想情况下会增长 8.9 倍。

明年,或许在 SEC 换了新的领导班子, Solana 现货 ETF 就会推出了吧?但一切都是未知的。

Prev Chapter:全球加密货币ATM总量年内有望新高

Next Chapter:研究:TON的这些局限或让其难以成为下一个SOL或ETH

评论区

- 这篇文章还没有收到评论,赶紧来抢沙发吧~

【随机内容】

-

2024-11-14

2024-11-14

-

Myriad Paths of the Dragon Emperor Chapter 562

2024-11-21 -

2024-07-11

2024-07-11

-

![Library of Heaven’s Path Chapter 430: Gu Mu’s Teacher Is Here Too [2in1]](/common/static/images/nopic.jpg)

Library of Heaven’s Path Chapter 430: Gu Mu’s Teacher Is Here Too [2in1]

2024-11-17