SaaS不会被AI颠覆,而是加速鞭策_tiknovel-最新最全的nft,web3,AI技术资讯技术社区

SaaS不会被AI颠覆,而是加速鞭策

今年有机会上下半年都花了不少时间待在湾区和日本东京,近距离观察两个对于 SaaS 与软件最肥沃的土壤是如何从犹豫、了解到拥抱 AI。有人认为今年是 AI 落地的元年,有人已经认为不及预期,更多人愿意把答案交给时间,我是后者。但正是在混沌中才有机会可寻,才能激发创新,enjoy。

从我最喜欢的软件投资人 Tomasz Tunguz 在今年 SaaStr 上的 GTM Survey 说起,有三个发现很有意思,且有些非共识:

企业里软件采购的决策者正发生变化,“Mid-level”即中层不再有那么多决策权,所以卖给中层或者 Midmarket 的公司在今年变得“难受“,要么获客需要更加 PLG,要么直接面向中大企业去找 CXO,这样 ROI 更高。

AI 对 GTM 或 Sales 直接 ROI 的提升仍不明显,尽管有很多 AI SDR 的初创公司出来,实际进入企业还需要时间,不过这并没有妨碍决策者对 AI 的持续投入。

经过开源节流,大部分公司的现金流和 Run rate 都得到改善,但是机构对于成长阶段的投资并没有乐观起来,反观创业者对未来开始变得乐观。

另外今年有两个声音特别响亮,似乎两者还有因果关系:

SaaS 已死,AI 已来。

每家 SaaS 公司都(必须)是 AI 公司。

第一句话中前后两句其实没有因果关系,本质上反映的是两件平行发生的事情:

首先,AI 让“PLG”里的“Product”更加重要了,无论要设计所谓 AI-native 的全新交互,还是在原有产品或工作流里丝滑融入 AI,好的 SaaS 产品能够积累极好的口碑和极快传播速度,典型如去年的 Heygen、Gamma,还有今年的 Wordware。

其次,AI 对 SaaS 的改变,也绝非所谓“+AI”,对工作流的影响可能彻底改变底层产品设计,客户需求的变化可能直接影响商业模式,也可能是大模型技术的创新直接吞并了一个旧市场,典型如 Midjourney 打开设计师灵感大门,Donotpay 成为个人的”辩护“律师,Salesforce 今年化身 “Agentforce”。

第二句话更在说明,与其说颠覆,不如说 AI 正在鞭策所有 SaaS 公司:

AI 给了所有公司回归同一起跑线上”服务“客户的机会。服务里面又可以拆解为:了解→教育→改造,这才有 Palantir 引以为豪的“Bootcamp”计划,或者现在几乎每个AI 产品都会尽早挂“Waitlist”,如何缩短用户的 AI 体验路径对所有产品都提出了挑战。

AI 无处不在的时候,更应该关心用户在哪处 AI 上付费。所有公司都在成为 AI 公司的过程似乎就是在每个功能点上“+AI”,但这往往掩盖了产品真正的“价值定位”,只有找到用户为之“Aha”的地方,才可能打破传统订阅模式,升级为真正的“按效果”付费。

尽管没有出现应用的“大规模“商业化,但更多公司内部已大规模化被 AI 改造,“AI 应用进展不及预期”的论调为时过早。我了解到几乎每个垂直领域中的头部 SaaS 公司都在以惊人的速度利用 AI 改造内部工作流,“Agent”在鞭策人类成为“会跟 AI 共事的”新群体。

AI 的升温和降温

如果产品面向的是 SMB 或者“Prosumer”,如何让完成相同单一环节或任务的门槛指数级降低,一定是 AI 在 PLG 产品里最大的价值。

Midjourney 本质上就是解决了设计师在创作中最痛苦的问题——灵感,传统方式便是通过社区或素材库,而以往前者和设计工具是割裂的。所以才有 Adobe 收购 Behance,美图收购站酷。但现在在一个平台如 Midjourney 的 Discord 频道,即承载了社区交换灵感,又通过“Prompt”等工具化操作生成“灵感”甚至半成品,而其他人的生成作品既是灵感,也是彼此的素材,浑然一体。

“让画 PPT 的人不再以一张空白幻灯片开始”,这也是 Gamma 团队在一次访谈中引以为豪的。作为在 Beta 版上线使用至今的用户,对 Gamma 真正的依赖也是从当我可以上传一份文档就能获得八张自动生成的专业幻灯片开始,这既是一种全新的交互体验,也彻底改变了以往工作流。而最近熟用 Cursor 或相似 AI coding 产品的开发者也一定有相似感受:

AI 的 PMF 在指数级提升专业者生产效率,及大幅度降低半专业者的创作门槛。

而感受有些不一样的是,由于各类短视频、 KOC和社媒的兴起,有爆点的产品很容易在网上被快速传播,并且如果产品在 Tiktok、X或者 Youtube 等国际平台上被传开,便会在不经意间打开全球市场。所以我们看到 Wordware 竟然在日本收获大量付费粉丝,Perplexity 一度在印尼市场被热议,Gamma 第一个外语版本“竟然”是韩语等等。

同时今年下半年开始,有些火热一时的产品最终回归时间和市场的检验。今年 9 月在湾区跟 Gamma 创始人 Grant 再碰面的时候,我们聊到去年从融资额和热度都领先于自己的友商 Tome 悄然转型了,将产品转型为面向企业销售为主的Copilot,其网站首页也变成了“AI assistant for sales”。

而此时正好是 Gamma 全球用户突破 2,000 万,完成新一轮融资之际。我问 Grant 怎么看待未来的格局,可能要面临的就是微软的竞争了。

他坦然说道会直面竞争。首先,从成立之初就保持团队精简,用最少的钱做最多的事情,专注在“如何延长高价值用户初次编辑的时长”,这是转化原有 Powerpoint 用户的关键。

第二,AI 还有太多空间能让视觉表达这件事情做得更好,而最初他就希望用户最终不再用”幻灯片“来定义未来演示形式,将更多精力投入到吸引更多有创造力的人群和新组织。

因此,做出一款 AI 应用的门槛在变低的同时,做好一款产品的门槛反而更高了。

社媒的全球化传播和大众对 AI 的热情会很容易让产品收获一波所谓的“Visitor”,却不一定是真正有价值的用户,随之而来的巨额融资又会变相增加团队试错的心理成本,还有潜在巨头的“关注”。

我认为市场这样快速的“升温”和“降温”还将持续,更多之前大火的产品会更快回归理性,有些会及时转型,有些会黯然离场。

今年不仅 Gamma 的用户高速增长,同样服务个人及 SMB 起家的 Notion 也在今年 7 月宣布用户突破 1 亿。

然而,从 0 到 100 万用户,Notion 用了 7 年,但从 100 万到 1 亿,仅用了 4 年。

SaaS 的复苏与蜕变

第二个对 SaaS 和 AI 应用有利的现象便是,SMB 逐渐复苏了。

复苏中蕴含变化,客户需求的 Consolidation(整合)开始发生,也是今年跟许多服务 SMB 起步的初创公司交流中频繁听到的现象。

变化才会有机会,其中一家抓住机会的公司,就是 Jason Lemkin 在 SaaStr 上说的,祝愿大家都找到自己的“Monday”。

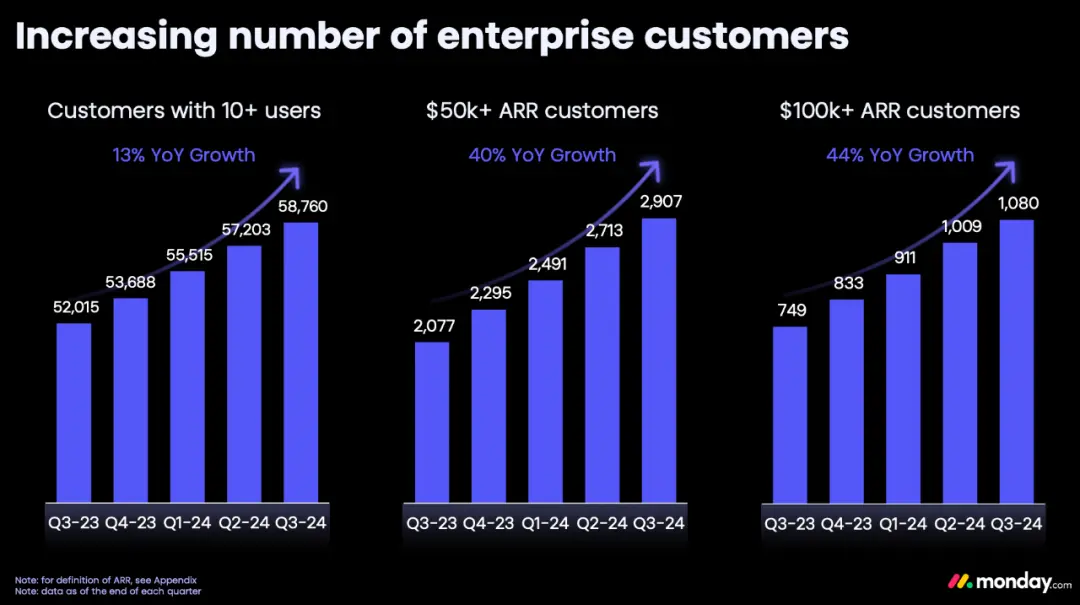

从项目管理这个死亡赛道上杀出来的 Monday,竟然是从 2022 年 SaaS 整体预冷后复苏最稳健的。上个季度收入同比增长 33%,达到了 2.35 亿美金,正式进军 “10 亿美金 ARR 俱乐部”。

同时客户新增和老客户拓展都创下新高,客单 5 万美金以上的客户数量同比增长了 40%,平均 NDR 111%,而其中企业人数超过 10 人的 NDR 已经到 114%。

管理团队在财报会上的问答也给唱衰 SMB 的分析者一个响亮的耳光,首先他们发现在 SMB 中许多新推出的产品仍有”Greenfiled(蓝海)“,二来 AI 功能海没有实质集成在任何产品里,或者仍在非常有限度地推广,所以这个漂亮的成绩只来自——纯纯的软件!

我们再重新看 Monday 的产品,你还以为他只是一个项目管理与协作 SaaS 吗?

随着 “Work OS” for Marketing、Sales CRM 和 MondayDB 2.0(数据库产品)的推出,甚至还有即将上线的面向 IT support 的 Monday Service,让人立刻联想到每个赛道里的其他头部上市公司,似乎要跟 Salesforce、ServiceNow 甚至 Snowflake 硬刚的意思?

但这一切,实实在在地反映了 Jason 在 SaaStr Annual 主题分享时提到的一个重要趋势:

几乎所有单点解决方案的公司都在走向”Hyperfunctional(超级功能集合)“,直面客户需求的“整合”。

其次,Monday 今年宣布了历史以来最重大的价格体系调整,核心是:

计费模式从“按用户”变为“按坐席”,每个注册用户是一个坐席,但访客也需要付费,看板的“Viewer”占 1/5 个席位。

产品拆分为独立模块(独立售卖),分别是工作管理、销售 CRM、开发者平台和营销工具等四大板块。

简单来说便是:通过模块化方式——涨价。

但从超过 40% 现有客户反馈来看,大部分客户尤其是企业级客户基本接受了涨价,今年预计会给公司带来 2,500 万额外收入,明年预计带来近 8,000 万额外收入。这也从侧面证明了用户已经对产品产生了很高粘性,即便客户群中有不少 SMB。

最后,虽然每款新推出的产品都似乎面临无数竞争,但比如 CRM 产品管理层说仍有 50% 的商机是全新的,增长最快的就是在 SMB。而更神奇的是,越高客单的客户上个季度同比增长越快,客单在 10 万美金的客户同比增长了 44%。

难怪创始人理直气壮地说,尽管对其他公司来说市场需求有起伏,但从我们的业绩来看,无论 SMB 还是“Upmarket”都还很有活力。

另一面,更多公司尤其在规模化落地 AI 的时候,选择了直接面向企业级客户,无论上市还是初创公司。

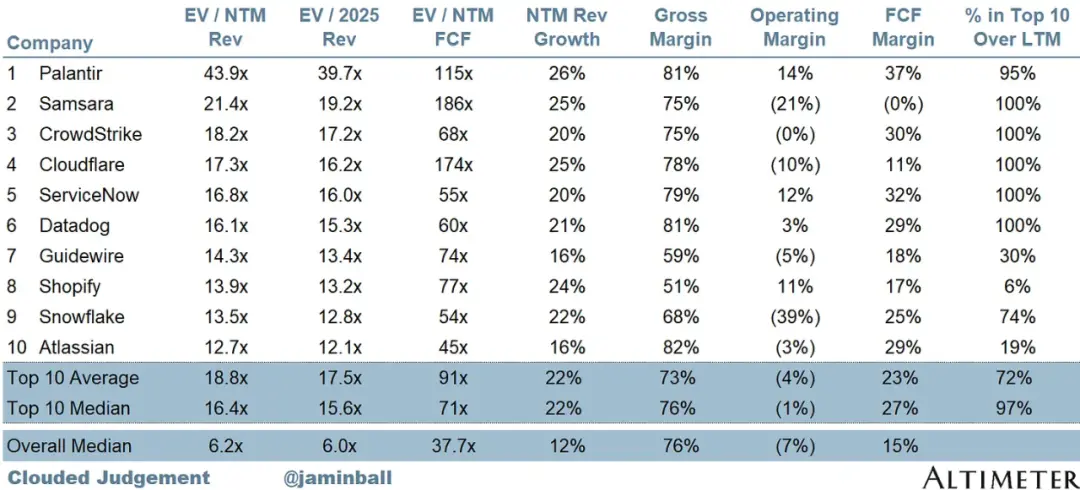

这里面首先最受关注的一家公司便是 Palantir,不仅今年股价至今上涨接近 300%,ARR 倍数位于所有 SaaS 公司之首,已经超过 44 倍。更让人羡慕的如 Altimeter 的投资人 Jamin Ball 所写,未来十二个月的收入增长依旧保持两位数,并且保持着两位数的运营利润率和 37% 的净现金流率。

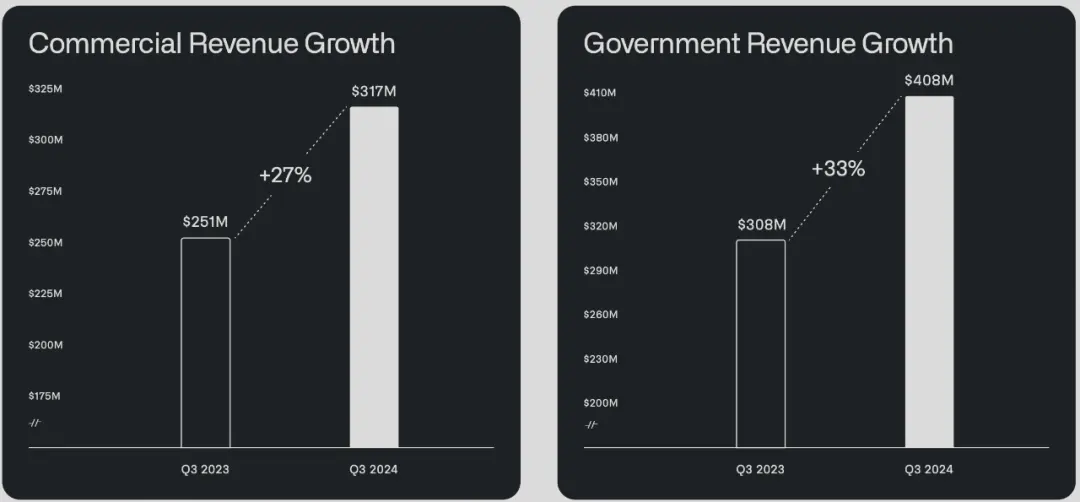

当看到下面 Palantir 的收入结构和增速图的时候,结合 81% 的毛利率,你还以为他只是一家面向政府和军工的项目制外包公司吗?

从传统机器学习在垂直领域如国防和政府项目做起,这次生成式 AI 的确成为了公司撬开商业客户的抓手,然而有两个非常值得借鉴和启发的事情,不仅反映了现在企业级客户对待 AI 的态度以及当下合理的应对方式,想必也能引起国内创业者的共鸣。

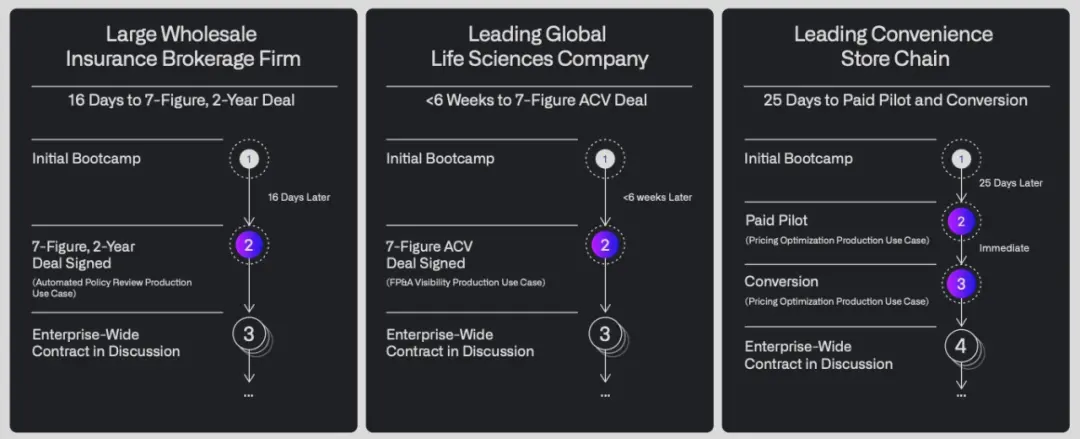

首先,为了让企业更好了解生成式 AI 是什么,能做什么还有如何真正被用起来,去年公司就正式在新平台 AIP(Artificial Intelligence Platform)发布之际,隆重地启动了“AIP Bootcamp(训练营)”。

这是一个为期5天的互动式培训工作坊,目的是帮助客户从 0 开始理解 AI,用轻咨询的方式与参加者一起挖掘 AI 能够落地自身的可能性。

去年正是所有公司都在被董事会轮番质问自己 AI 战略的焦头烂额之际,甚至许多 CEO 和 CIO 都还在试图了解生成式 AI 是什么,跟以往的机器学习有什么区别。而那个时候也正值许多企业将 IT 或信息化支出的决策权收回到 CXO 的时期,这样的轻咨询看似微不足道,却正是很多传统但有充足预算的企业高管所需要的。

结果便是,至今一年公司已经开办了超过 1,300场 Bootcamp,超过 1,000 家公司或组织报名。不仅完成了对新客户的教育,还很大程度上提升了 Pipeline 客户的转化率,比如一个客单在 7 位数的保险客户在参加完后 16 天内完成签约,而且仅先部署在一个自动化审核场景。

这也让我想到,IT 咨询公司 Accenture 的 CEO 在 9 月曾透露,关于 GenAI 的项目订单在全年已经达到 30 亿美金,同比增长了 10 倍!

其次,如何将大量的非标和定制化需求转化为相对标准的流程甚至产品,团队建立了一个叫 FDE(Forward deployed engineer,前置交付工程师) 的团队,主要职能包括:

在合同签订后就进驻客户公司,通常会在公司 3 到 4 天一周,沉浸式观察和学习垂直行业这些传统巨头的工作流到底是如何运转的,例如金融、保险、医疗或制造业等。

定位工作流中的问题和 AI 能解决的地方,然后快速手搓一个 Prototype 来解决他,无须产品化,让客户参与其中。

接着交给产品设计来实现产品化,过程涉及比如数据摄取、清洗、数据可视化或快速构建独立小应用,每一个需求再提炼成标准化产品。

针对不同行业,最终构建了现在平台最重要的数据底座——Foundry 的原型,目前贡献了公司相当比例的收入。

CTO 曾揭秘在 FDE 服务客户的过程中,最难但有价值的地方在“Data integration(数据集成)”,一来数据孤岛在传统企业里非常明显,并且格式参差不齐,要提取和统一非常繁琐,二来也是最隐形的难点是数据的打通还涉及公司的“政治隔阂”,每个管理数据的人总想合理化自己的存在。最后,是对安全的顾虑,这也通过在 Foundry 平台中加入一层安全保护得到解决。

目前来看,即便大模型的发展能够解决第一和第三个问题,第二个问题依旧少不了 FDE 在前期的调查和疏通,同时很多问题清单和注意事项是能在 Bootcamp 阶段就能向客户传达的。

这不禁让我想到了多年前在国内兴起的一番“数据中台”运动,还涌现了许多相关初创公司,前面提到的问题看来具有相当普适性,但建立数据中台并不是需求的起点,从 Palantir 的经验来看,问题的准确定位才是。

所以,公司半开玩笑地把自己的模式叫做“BLG(Bootcamp-led growth)”。

这也让我想到在今年 4 月在 Google Cloud Next 大会上,三天的议程里排满了各类型的工作坊,你甚至能看到开源向量数据库 Weaviate 的创始人,还有 Langchain 的创始人与 Google Cloud 的解决方案工程师手把手演示如何构建企业级 Chatbot。

从技术诞生,到大规模落地,至少在 GenAI 时代,今年尚在教育市场和客户的早期,这可能对初创公司没有那么“友好”,因为多一个人就是成本。但这也倒逼着应用型创新需要更加聚焦,即便对有大量融资的初创公司来说也是如此。

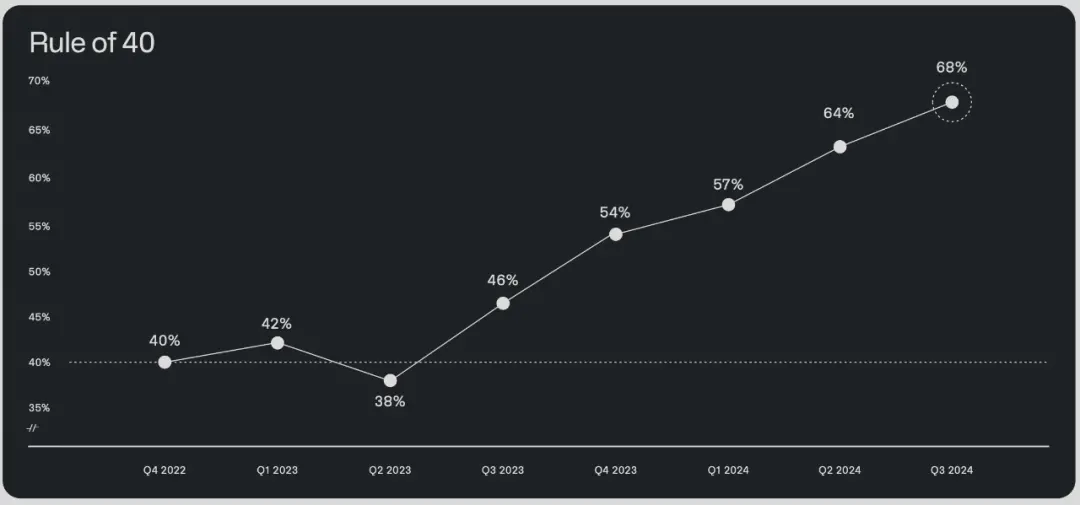

我也很少见到上市公司在每个季度的投资人材料里如此重视看似“老套”的 SaaS 企业健康指标,便是“Rule of 40”,节节攀升的 “40 指数”也说明公司一直就希望像普通 SaaS 公司一样经营,而这些做法对所有初创公司尤其面向企业客户的团队来说,都非常适用。

在最近一次财报电话会上管理层被分析师问道,如何看待公司的 “Rule of 40” 已经达到 68,是否想更进一步,CEO 的回答”另类“但深刻:

“事实上,我们看到的是,产品越深入、越好,我们的销售就越强劲,Palantir的独特优势就越明显,而不是作为一种商品(Commodity)。我们不是 Commodity,我们也不希望我们的客户成为 Commodity。

我们希望他们成为在各自行业或战场上的主宰。我们在做事的方式上反映了这一点。我们并不想成为那种普通的哈佛商学院喜欢的那类公司,即那种牺牲利润率、产品单薄导致更低的 40 指数,却追求更高增长的公司。”

这个回答可谓醍醐灌顶。

AI 到底在“颠覆“ SaaS 什么?

今年跟一位横跨不同阶段 SaaS 和 AI 公司负责增长的朋友讨论,我问:“现在如果只选择一个指标代表公司是否在正确的 PMF 路径上,会是什么?” ,她毫不犹豫地回答:

付费。

我十分认同。但即便简单的收费,也在今年演变成了艺术与科学的结合,有两个很有意思的变化:

几乎所有 SaaS 公司都推出订阅和按量付费的混合模式,甚至如 Kustomer 彻底取消了订阅制度。

“Sell work(贩卖结果)”而不是“软件”逐渐成为 AI 体现价值的共识,但收费方式面临许多风险。

首先,正如我们在 《万字见闻|SaaStr Annual 归来,AI 已来,SaaS 未死,效率成新常态》 里看到的,混合定价模式在 SaaS 行业成效明显。根据 GTM Survey 的调研结果,采用混合定价模式的公司平均 NDR 是其他定价模式公司的约3倍。

而且根据 Unusual VC 的统计,60% 以上的 AI 公司一开始就采用了混合定价模式。而有意思的是,合伙人 Sandhya Hegde 指出像 Midjourney 的定价看似是基于席位的订阅制,但实际上是基于使用量的,因为每个套餐的主要区别在于提供的 GPU 使用时间。用户预付越多,获得的折扣就越高。

这种定价模式既保持了简单明了的表达,又实现了灵活的使用量计费。用户支付不同价格实质上是在根据需求选择不同的“GPU时间包“。

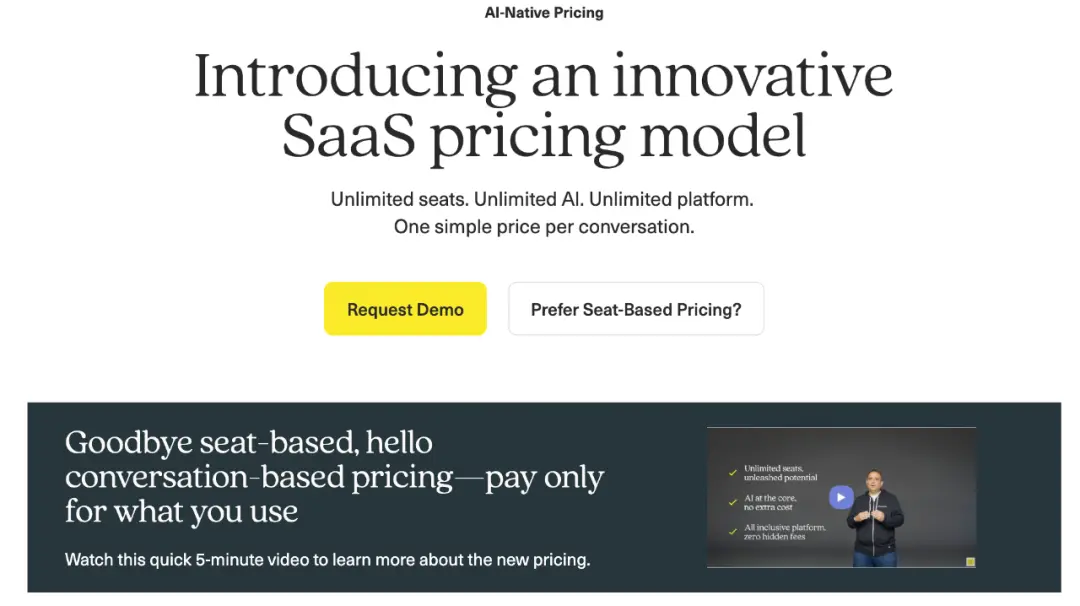

其次,距离由 Benchmark 合伙人 Sarah Tavel 提出新一代的 AI 公司应该“Sell work”已经过去大半年,这个过程中我看到自我颠覆最激进的竟然是一家有些历史的 SaaS 公司:

Kustomer。

简单来说,这是一家面向企业客服团队的 CRM 平台,2020 年被 Meta 以超过 10 亿美金收购,但随后还是被再重组分拆出来独立运行。最近他们做了一个大胆的决定:

在全面推出 AI Agent 产品的同时,宣布彻底取消订阅模式,改为按所需 Agent 和对话量,而不限制席位,不限制 AI 用量!

收费模式的改变必然伴随的是产品重大升级,通过 Agent 服务来完成真正一个客服的日常工作,而好的客服体验便是将客诉解决。如果以解决问题为目的,就不应该粗暴按照接听席位或 AI 的用量。

从产品层面,公司透露由联合创始人亲自带领一个小团队,花了 6 个月时间设计 Agent 形态,包括底层构建了由各类不同角色 Agent 组成的团队来完成不同任务,并快速推向市面,对于一家成立快 10 年的公司,让人看到了”Founder mode“的状态。

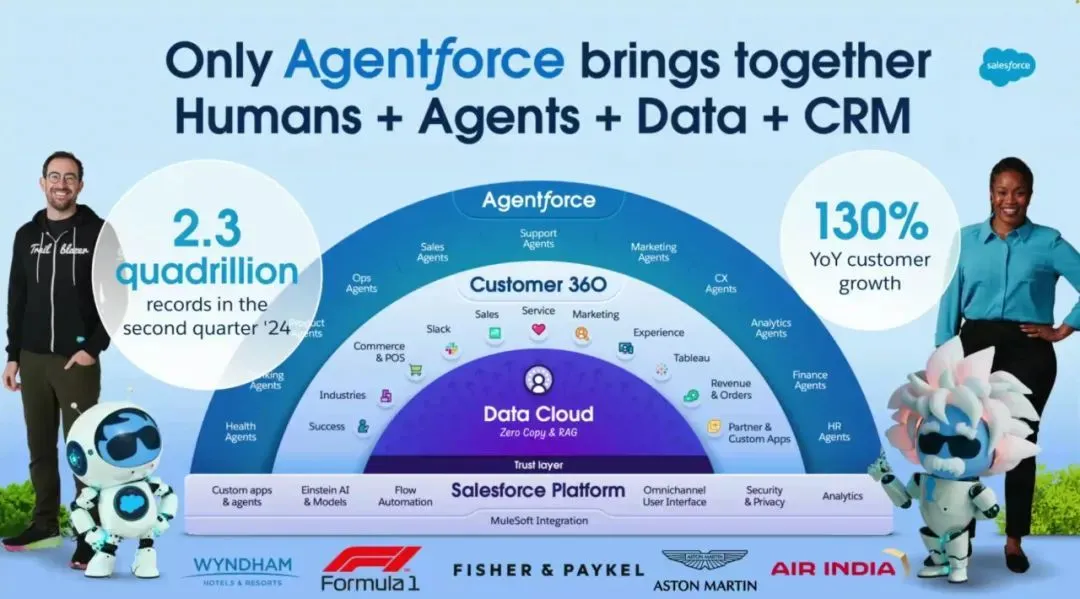

因此,“Sell work”的商业改变,把看似传统的 CRM 行业的各类公司都再次拉回到起跑线,重新思考给用户的价值。难怪在今年 Salesforce 的 Dreamforce 大会上,CEO Benioff 也高调提出一个颠覆自己的新概念“Agentforce”,其中 Agent 的收费方式为 2 美金一次对话。

但是,如何清晰定义一个问题解决或一段对话完成?

核心便是,转为按工作付费即所谓”Success-based(按成功/解决)“后,效果的”归因“便是公司会面临且必须要解决的问题。

如果用户打来一个客诉电话,对话结束后,如何认为刚才的对话解决了客户的投诉。到底是因为对话和背后的 Agent 正确理解并解决问题,还是用户在对话后自行解决了问题。并且,用户可能会问题没有解决的几天后,再打来投诉电话,这时候还需要重新评估问题是否解决。

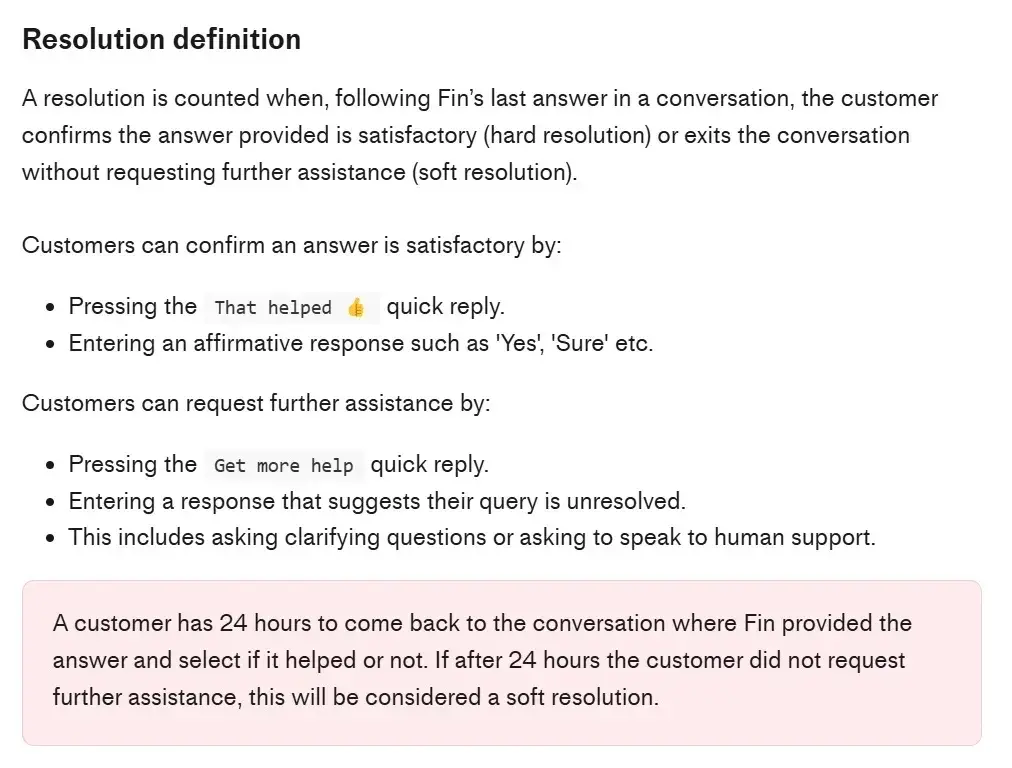

在客服对话领域几乎是最先推出 AI 产品的应该就是 Intercom 了, 他们于去年 3 月就推了基于大模型的客服助手 Fin。收费方式也是基于对话完成次数,进一步可以理解为问题解决次数。他们对“Resolution(问题解决)”的定义如下:

用户需要明确确认 AI 的回答是否令人满意(比如点击“有帮助”或回复“是的/好的”),或在24小时内退出对话而不再返回。

如果不满意,用户点击“要得到更多帮助”或回复中表达类似请求。

同时,为了让客户更加安心,Intercom 允许客户设置使用量提醒和用量上限,以便控制支出。

问题马上来了,因为没有了每月固定价格的合同,公司收入的可预测性可能大大降低了。

著名的 SaaS 专栏 Growth Unhinged 认为,按照订阅费而预估的 ARR 现在可能要升级为 “ARRR(Annual revenue run-rate)”,指的是不能按照与客户签订的合同来估算使用量,而是要根据每个月的给客户开的实际收据(Invoice)。

不同规模和开始使用时长的客户间的消耗方差将会非常大,对未来 12 个月的估算将变得更加复杂。但 Intercom 的做法的确给许多公司提供了一个很好的思路,所以这类公司的运营指标很快要发生变化了。

最后,AI 产品中再也不能忽视的就是成本。如果想要保持软件一样的高毛利,价格的设计就更加重要。正如 Jason 也在 SaaStr Annual 上所说,尽管投资人还是喜欢高增长的公司,但对成本的可控和可预测性提出了非常明确的要求。

如何根据对用户用量的预估和成本设计出合理的价格体系,我把这个过程叫做“Pricing-market fit”,以前定价可能会参考同行和市场平均值,未来会越来越不可行。

定价将再一次倒逼公司更加专注自己能为客户创造的价值,这一定会成为越来越多 AI 公司在 PMF 以后最重要的事情。

正视 AI 落地的落差和预期

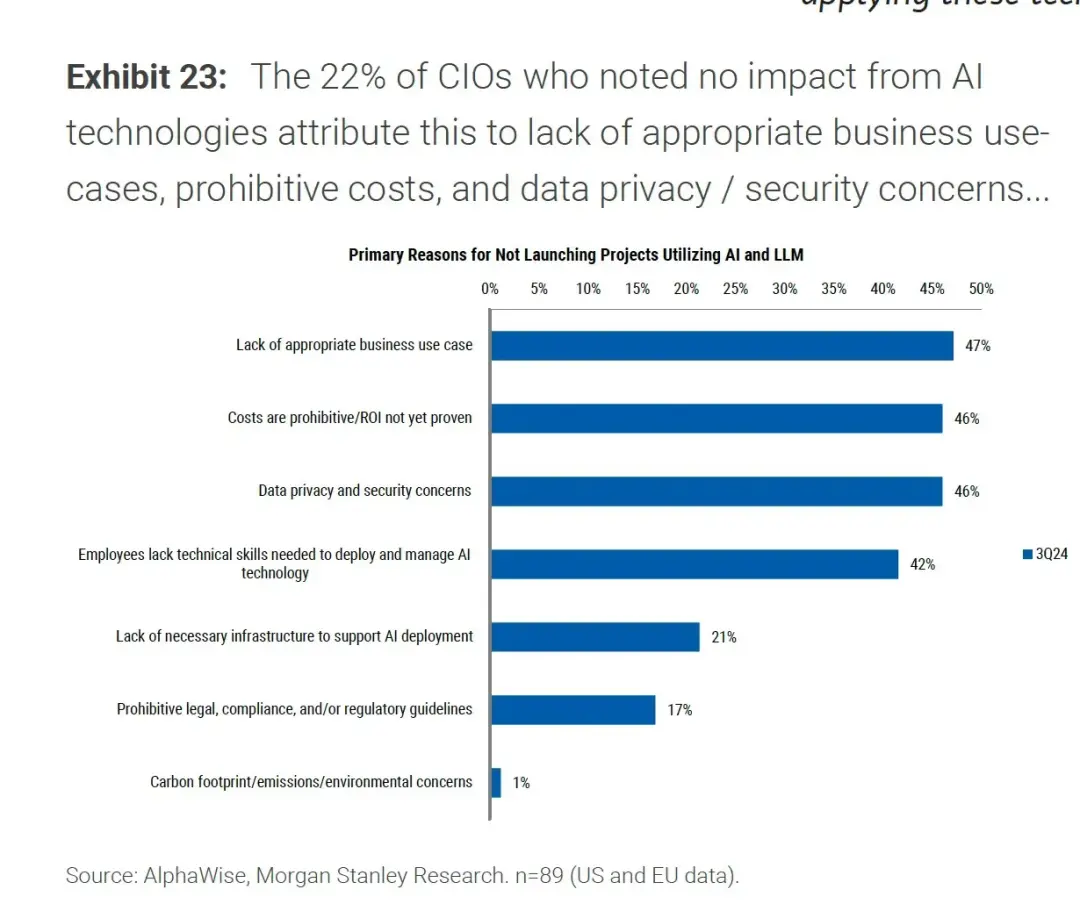

Morgan Stanley CIO Survey 在第三季度调查中指出,22% 的 CIO 仍未为 GenAI 项目分配预算,原因为缺乏 AI 相关技能和人才占高达 42%,而第一则是依旧缺乏合理的商业场景。

另一方面,今年上半年在湾区跟一些逐渐找到 PMF 的初创公司讨论对全年的预期,到 9 月再跟他们交流时发现不少都完成了,而且对明年的预期也比较乐观,原因有几个方面:

找到属于自己的“Product-channel fit”:要在如此竞争激烈的环境下找到一到两个真正能帮你规模扩张的渠道,非常难了。但如果找到了,比如“社区与工具”的结合,比如在 Tiktok 或 X,那就投入 200% 的资源将其尽可能放大。最好的推广渠道只会有 1 到 2 个,颗粒度甚至会细化到推广形式也只需一两种,这样团队可以做到从内容制作到效果跟踪全掌控。

创始人大多亲力亲为几乎所有推广工作:从 Kustomer 内部分拆一个小团队完全独立开发 Agent 产品,到 Gamma 创始人 Grant 说自己的 LinkedIn post 是提前两周亲自准备和撰写,更不用说在 Twitter 上许多出海创始人也开始“Build-in-public”,创始人的动作成为了用户理解产品非常重要的途径。创始人把自己暴露在公众视野下,是能倒逼自己还有团队直面用户的反馈,也会督促自己像 YC 说的那样——做用户想要的东西。

保持小团队作战,保持随时“Pivot”心态:所谓真正的“一人公司”依旧少数,至少如果想要加快产品迭代还是需要一个小团队,外加必要的“AI 助手”。但还是略感意外的是,包括跟 Gamma 等和近一年开始商业化的公司交流,大多数取得不错增长的公司,人数并没有特别增加,有个团队甚至提到明年收入在千万美金的基础上翻倍,人数预计只需增加个位数。

第二个有意思的现象是,9 月在 SaaStr Annual 期间在湾区办了一场干货十足的沙龙,在与本土投资前辈、AI 硬件 Plaud.ai 的创始人还有来自日本经验丰富的投资人交流的过程中(实录精选 《AI重塑 SaaS 下的全球化机会与挑战|Linkloud 沙龙第二十三期实录精选》 ),对话最后不约而同聊到了对垂直场景的洞察,投资人发现已经在垂直领域深耕的 SaaS 企业加上 AI 的能力,壁垒比想象中更高。

这也应和了最近 YC 创始人 Garry Tan 对法律科技公司 Casetext 的访谈,数据沉淀和交互设计是做好 AI 应用的关键和壁垒。

不仅对垂直领域的创新有启发,Plaud.ai 还发现即便是一个通用性的录音产品,在医生问诊、法律咨询、专业顾问等场景中,明显用户活跃和付费度更高,对内容总结的颗粒度要求也更严格,这里面的商业潜力非常大。

但是,垂直领域会面临天花板有限的问题吗?

那就更错了。最近也是由 YC 孵化的一家 AI 法律科技公司 Leya 完成了由 Benchmark 和 Redpoint 领投的 2,500 万美金的融资。公司总部位于瑞典斯德哥尔摩,而且主要服务的律所都是在欧洲。

一方面创始人看到了 Harvey 等公司在北美市场打开了窗口,但欧洲的律所由于本土 AI 公司的缺乏,另一方面本土在数据保护和监管合规上的特殊要求,因此迅速确立了在欧洲成立的目标,而法律在欧洲就是一个相对独立且成熟的市场。

所谓 PMF 的“M”代表的“Market”,在 AI 在世界各地被社媒和市场传播的当下,“地理或国家”也应该是市场的一部分。相似产品,因为数据、本地法规或者文化的不同,非常有机会在另一个区域找到突破口。比如有 AI 电商 SaaS 在巴西突然收到热捧,也有 AI 陪伴类产品在日本蹿红,教育类 AI 最初打开了韩国市场,不一而足。

而本身大模型具有的越来越强大的语言理解和生成能力,又能进一步推动在一个地区火爆后通过社媒平台推向全球,Wordware 就是一个典型例子,最近他们还完成了 YC 历史种子轮融资中最大的一轮高达 3,000 万美金的融资。

另外,几乎所有人都低估了垂直领域优秀 AI 产品的壁垒。

Greylock 合伙人 Saam Motamedi 在一次播客中谈到 AI 对 SaaS 带来的三个关键且必要的变化:数据(Data)模型、分发(Delivery)模型以及交互模型(Interface),前两者比较好理解,而交互我却一直保持怀疑。

直到最近看到 Casetext 的采访和 20VC 与食品供应链 SaaS 公司 Choco 的对谈,两位创始人分别谈及自己如何将 AI 集成到自己产品时,要重新找到 AI 功能或产品的 PMF。

最重要的就是不断测试,把原有工作流拆解,重新组合后再找到用户,不断看他们怎么使用或者如何替代原来的工作,直到构建全新的交互方式。这一切绝对不是简单的基础大模型拥有了垂直行业的背景知识后就能做到的。

这家来自欧洲两年就成为独角兽的 Choco,创始人更大胆地指出传统行业才更是 AI 的受益者,他们既有预算并且早就很拥抱数字化,这点跟我们最近在日本走访调研的发现一致,但阻力来自“他们要学习太多东西了”,人才梯队跟不上,招聘相对缓慢,于是要有效用起来并看到成效,刚开始会需要一些适应时间。

但是如果 AI 的结合和交互的改变,能大大降低学习门槛,甚至不需要复杂的点击操作,产品界面部分由对话界面替代,一定会加速 AI 在传统行业的落地。

什么才是 Founder mode?

9 月在湾区的时间,正好是“Founder mode”一文传遍硅谷的时候,有创始人戏谑道,公司成功了那就是“Founder mode”,要是失败了就是“独裁”。至少在我看来,其中有一点是在所有无论大小公司的优秀创始人身上展示很透彻的:

保持快速作战状态,随时 Pivot(调整)的心态。

Jenni.ai 的创始人 David Park 一直是“Build-in-public”的践行者,他在最新的推文中详细复盘了如何从一款 SEO 的写作工具,屡次转型为现在聚焦面向研究学者的创作平台。

公司仅有 9 个人,用户和收入在转型后起飞,不到两年就达到了超过 500 万美金 ARR(最近刚宣布超过 1,000 万美金了!),并且第二款收购来的工具也实现了 100 万美金 ARR,总用户数也突破了 400 万。

他在复盘贴里回顾了从 0 到 500 万美金 ARR 主要的四个增长手段,按照有效性排列分别是:

自己创作好的短内容(Organic short-form content)

红人营销(Influencer marketing)

搜索引擎优化(SEO)

付费广告(Paid aids)

而这里面对于大多数创业者来说,最难的反而就是第一个,如何亲力亲为制作使用自家产品推广的内容,要经历各种试错,但今年我见到好几家从 0 到 1 创造高速增长的公司,都是创始团队亲自下场做了第一件事情,无一例外。

另外,又有多少人知道,这已经是 David 的第五次创业了。他们在 2019 年发布了第一代产品,是一款帮助营销人员写好 SEO 的工具,那时候 AI 几乎帮不上忙。直到 GPT-3 发布了,他们结合大模型改造成了通用的营销创作工具,可在面对 Jasper、Copy.ai 等友商面前并无优势,于是转型再一次失败,收入几乎还是零。

直到第三次转型,决定聚焦再聚焦,变成了现在的 Jenni.ai。

今年不少关于如何定义 “AI Native”的讨论中,有个共识便是需要找到只有大模型能够解决的痛点和与之对应的场景,而这就是一个收敛和聚焦的过程,最大收益便是用户或 Early adopter,他们感受到“Aha moment”的路径反而变短了。

但别忘了,这背后起关键作用只可能是创始团队。

最后,从 Adopter 到 Leader

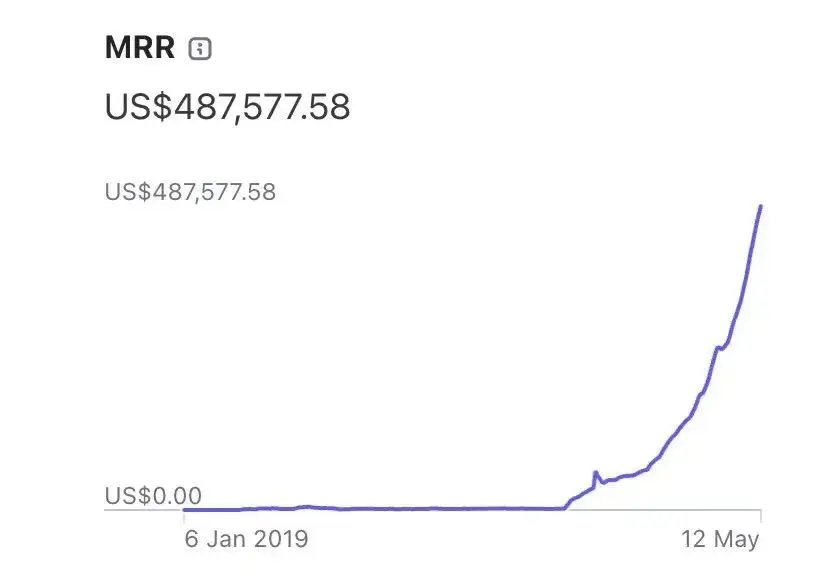

变短的还有 AI 公司实现 100 万美金甚至千万美金 ARR 的速度。

根据 FT 今年 9 月的报道,作为全球初创和科技公司支付首选的 Stripe 做了一次统计,收入排在前 100 的 AI 公司从首次在 Stripe 上产生销售到达到 100 万美元 ARR 的中位数时间为 11 个月,而上一代 SaaS 公司则需要 15 个月。ARR 超过 3,000 万美元的 AI 公司在 20 个月内就达到了这一里程碑——比过去的 SaaS 公司快五倍。

就在刚刚 11 月 Sapphire Ventures 发布的《AI-Native Applications: A Framework for Evaluating the Future of Enterprise Software》中也对 AI 公司的收入做了跟踪和统计,显示目前市场上至少有 47 个 AI Native 的应用超过 2,500 万美元的 ARR,而年初时只有 34 个,他们预计明年这个时候,至少有相同数量的公司超过 5,000 万美元 ARR。

两年前 ChatGPT 横空出世,那个时候问任何人两年后的今天这个产品会产生超过 27 亿美金的 ARR,恐怕没有人会相信。

所以,AI 的发展真的不及预期吗?

再看作为“SaaS”鼻祖而如今仍是行业里市值最高的 Salesforce,今年在 Dreamforce 大会上 CEO Marc Benioff 正式将其 Einstein Copilot 升级并更名为 “Agentforce“,并在最新一期播客节目中表达了对企业级 Agent 的价值是:

“Something that interacts on a company's behalf to better handle my needs(是能够代表公司与外界互动来处理或满足需求). ”

他认为 Agent 的普及并不一定是去替代人,而会释放大量原先因无法自动化而低效或因无法智能化而人为处理的大量工作岗位,让这些人流转到真正需要与客户打交道或者创新的工作中。

更有趣的是,主持人还问起了几个月前 Klarna 创始人宣称因为自己构建了企业 Agent 而将取消订阅 Salesforce 的传闻,Benioff 直接回应道目前并没有接到他们取消订阅的通知,相反许多员工还在社媒上继续夸赞 Slack 等产品如何好用。

所以,“SaaS 已死,AI 已来” 这句话,是否过于武断了?

最近,有一位国内开发者花生用 Cursor 开发的“小猫补光灯”登上了App Store 付费榜第一,他根据在 Reddit、小红书等社媒发现的需求用 Cursor 写了 20 多个工具,再配合自己社媒内容推广,引爆小红书,而推出付费版后下载量不降反升!

跟前面 David Park 分享的故事如出一辙,当 PMF 来的时候,所有方法都会显得非常自然。

无论对于个体还是企业,今年的 AI 正在让“Early adopter”不仅更快体会到效率价值,还有财富价值。作为“Paypal 黑帮”成员之一、Opendoor 的创始人也是 Khosla Ventures (OpenAI 的天使投资机构)的投资人 Keith Rebois 曾引用过一段话:

“You don’t want to be the best at what you do, you want to be only one who does what you do(你不仅仅希望在自己的领域做到最好,而是希望找到只有你能做的那个领域).”

从 Palantir、Gamma、Monday 还有作为个体开发者的 David Park 和花生身上,我发现 AI 正在以相似方向重塑这个时代里的每一位“Power adopter”。

鞭策他们成为自己擅长领域中独一无二的 Leader。

Prev Chapter:不再是会员专属,马斯克X平台Grok聊天机器人向免费用户开放

Next Chapter:OpenAI活动第二弹:“强化微调”打造领域专家AI模型,阿尔特曼称其为今年最大惊喜

评论区

- 这篇文章还没有收到评论,赶紧来抢沙发吧~

【随机内容】

-

Cultivation Chat Group Chapter 2023 - The masks of Silver Trigram

2024-11-18 -

2024-11-16

2024-11-16

-

Release that Witch Chapter 400: Alliance Agreement

2024-11-20 -

Super Gene Chapter 2422 - Scarlet Eye

2024-11-17